12月24日,财政部修订发布了《企业会计准则第25号——保险合同》(以下简称新保险合同准则)。新保险合同准则要求保险公司保费收入剔除投资成分、不再区分寿险合同和非寿险合同、新增具有直接参与分红特征的保险合同计量方法。在实施时间上,明确上市企业自2023年1月1日起执行,其他企业自2026年1月1日起执行。

业内普遍认为,新保险合同准则会影响到保险公司发展战略的调整,保险公司应加大对保障型险种的发展,铸就死差和费差为主的盈利结构,从前端有效控制利差损风险。

要求保费收入剔除投资成分

“随着我国保险市场的较快增长和金融创新的不断深化,原会计准则在实施中暴露出一些突出问题。例如,收入提前确认导致收入与费用确认期间不配比、收入中包含投资成分导致保险公司与其他金融机构的收入信息不可比、精算假设调整对未来利润的影响计入当期损益导致个别保险公司粉饰业绩等。针对这些问题,有必要通过修订原准则加以规范。”财政部会计司有关负责人表示。

此外,国际保险合同准则自2023年1月1日起实施,我国企业会计准则应与国际财务报告准则保持持续趋同。在此背景下,财政部会计司自2018年初启动了对我国保险合同准则的修订项目。

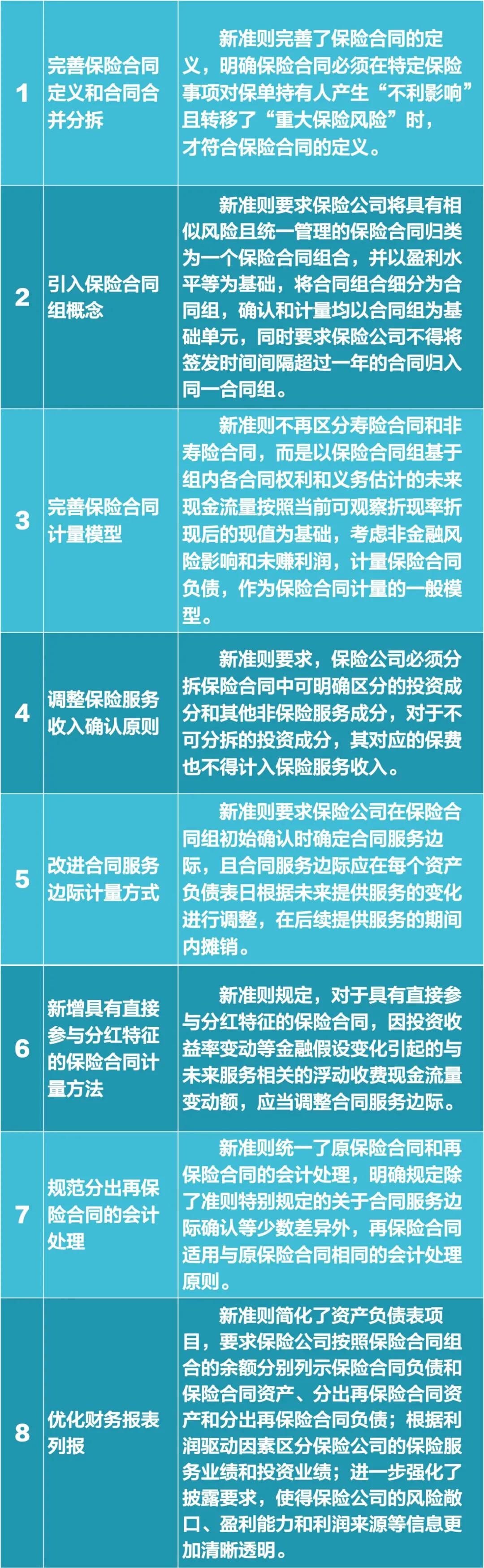

据了解,新保险合同准则在保险服务收入确认、保险合同负债计量等方面作了较大修改。具体表现为八个方面:一是完善保险合同定义和合同合并分拆。二是引入保险合同组概念。三是完善保险合同计量模型。四是调整保险服务收入确认原则。五是改进合同服务边际计量方式。六是新增具有直接参与分红特征的保险合同计量方法。七是规范分出再保险合同的会计处理。八是优化财务报表列报。

值得关注的是,新保险合同准则要求,保险公司必须分拆保险合同中可明确区分的投资成分和其他非保险服务成分,对于不可分拆的投资成分,其对应的保费也不得计入保险服务收入。

同时,新保险合同准则不再区分寿险合同和非寿险合同,而是以保险合同组基于组内各合同权利和义务估计的未来现金流量按照当前可观察折现率折现后的现值为基础,考虑非金融风险影响和未赚利润,计量保险合同负债,作为保险合同计量的一般模型。

将导致寿险公司收入大幅下降

新保险合同准则要求保费收入分期确认并剔除投资成分,将导致保险公司特别是寿险公司的收入出现较大幅度下降,但可以更真实地反映保险公司的实际收入水平。而且,根据会计配比原则,收入和费用将同步下降,因此新准则对保险公司净利润和净资产等财务状况和经营成果的影响相对有限。

“新准则对保险公司收入确认原则的调整,合理挤出了保费收入中含有的较大‘水分’,将有效抑制保险公司盲目扩大收入规模的短期冲动,有助于保险公司重新聚焦可带来长期收益的保障型保险产品,更加谨慎地研发具有合理利润率的投资型保险产品,促进保险行业高质量发展。”财政部会计司相关负责人表示。

同时,新保险合同准则有利于抑制保险公司粉饰财务业绩,提高会计信息质量。保险合同的计量高度依赖精算假设和精算结果。新保险合同准则下,精算假设调整对未来利润的有利影响不允许计入当期损益,而必须在未来提供服务的期间逐步确认,使得保险公司利用调整精算假设来调节当期利润的目的落空,一定程度上抑制了利润操纵行为,有助于提高会计信息质量。

此外,实施新保险合同准则也有利于我国保险公司与国际同行对标,提升我国保险行业的国际形象和国际影响力。

保险公司已着手准备

为评估新保险合同准则对我国保险行业的影响,财政部联合银保监会组织了6家保险公司开展了模拟测试工作,测试结果基本符合国际国内同行的预期。

据了解,目前多家保险机构已经研究准备新保险合同准则系统,进度较快的是中国平安、中国人寿等大型上市险企。此外,一些外资公司和银行系险企也在积极推进。

招商证券认为,新保险合同准则将会对保险公司的承保利润(死差和费差)和投资利润(利差)进行区分,更清晰的展示公司当期利润的来源,也将有利于投资者更好的对不同公司进行对比分析以及对不同阶段公司策略的效果进行分析,未来的保险公司报表研究将变得更“简单”。

此外,将倒逼保险公司重新审视当前负债端业务结构和产品策略,根据不同的战略目标去开发和设计不同的产品。我国利率长期存在下行的大趋势或将倒逼保险公司销售保障成分更高的产品,提高死差和费差占比。

值得关注的是,保费的含义发生了变化但价值创造能力不变。招商证券表示,当前投资体系下,保费是重要因素,对应到公司的市占率、新业务价值、代理人收入等关键指标,但其实核心关注的还是新业务价值(率)。只要把握住核心指标(新业务价值)就可看到公司的价值创造能力。